Reisekosten & Reisekostenabrechnung – Der komplette Leitfaden

Einleitung: Warum Reisekosten und ihre korrekte Abrechnung 2025 so wichtig sind

Dienstreisen gehören zum Berufsalltag vieler Arbeitnehmer:innen und Selbstständiger. Dabei fallen unterschiedliche Reisekosten an, die korrekt dokumentiert und abgerechnet werden müssen. Insbesondere im Jahr 2025 gibt es wichtige Änderungen bei Pauschalen wie der Kilometerpauschale und dem Verpflegungsmehraufwand. Eine präzise Reisekostenabrechnung hilft dabei, Erstattungen optimal zu sichern und steuerliche Vorteile zu nutzen. In diesem Leitfaden erfahren Sie alles, was Sie zur Reisekostenabrechnung wissen müssen – von Fahrtkosten über Übernachtungen bis hin zu digitalen Tools.

Was sind Reisekosten?

Unter Reisekosten versteht man alle beruflich veranlassten Ausgaben, die durch eine Dienstreise oder berufliche Auswärtstätigkeit entstehen. Dazu zählen typischerweise Fahrtkosten (z. B. Bahn, Flugzeug, privates Auto), Übernachtungskosten, Verpflegungsmehraufwand sowie weitere Reisenebenkosten wie Parkgebühren, Maut oder berufliche Telefonate. Wichtig ist die klare Abgrenzung zu privaten Ausgaben, die nicht erstattungsfähig sind – etwa Kosten für Freizeitaktivitäten oder private Umwege während der Reise. Eine strukturierte Reisekostenabrechnung 2025 berücksichtigt daher nur jene Posten, die den steuerlichen Vorgaben entsprechen und für den Arbeitgeber nachvollziehbar dokumentiert sind.

Rechtliche Rahmenbedingungen & steuerliche Vorgaben 2025

Die steuerliche Anerkennung von Reisekosten unterliegt festen Vorgaben des Finanzamts, die sich 2025 teilweise geändert haben. So gelten neue Pauschalen für Verpflegungsmehraufwand und Kilometerpauschalen. Außerdem sind Fristen für die Abrechnung sowie Nachweispflichten strikt einzuhalten. Arbeitnehmer und Arbeitgeber sollten sich regelmäßig über aktuelle Gesetzesänderungen informieren, um keine Steuervorteile zu verschenken. Homeoffice-Tage und hybride Arbeitsmodelle haben ebenfalls Einfluss auf die Abrechnung von Reisekosten.

Reisekosten bei Homeoffice & hybriden Arbeitsmodellen

Mit der zunehmenden Verbreitung von Homeoffice und hybriden Arbeitsmodellen stellt sich für viele Arbeitnehmer:innen die Frage, wann überhaupt eine Dienstreise vorliegt. Entscheidend für die steuerliche Einordnung ist dabei die sogenannte erste Tätigkeitsstätte, da sie bestimmt, ob Fahrtkosten als Arbeitsweg oder als Reisekosten gelten.

Arbeiten Beschäftigte dauerhaft im Homeoffice und wurde ihnen vom Arbeitgeber keine erste Tätigkeitsstätte zugewiesen, können beruflich veranlasste Fahrten von der Wohnung aus als Auswärtstätigkeit gelten. In diesem Fall können Fahrten von zuhause zu Kund:innen, zu Schulungen oder zu externen Terminen als Dienstreise abgerechnet werden – inklusive Kilometerpauschale oder Ticketkosten.

Wichtig: Das Homeoffice selbst gilt steuerlich nicht als erste Tätigkeitsstätte, kann aber als Ausgangspunkt einer Dienstreise dienen, sofern keine andere erste Tätigkeitsstätte vertraglich oder organisatorisch festgelegt ist.

Wann liegt eine Dienstreise vom Homeoffice aus vor?

Eine Dienstreise liegt vor, wenn:

- die berufliche Tätigkeit außerhalb der Wohnung ausgeübt wird und

- vom Arbeitgeber keine erste Tätigkeitsstätte zugewiesen wurde oder

- der aufgesuchte Einsatzort nicht als erste Tätigkeitsstätte definiert ist.

Fahrten in den Betrieb gelten hingegen weiterhin als Arbeitsweg, wenn das Büro ausdrücklich als erste Tätigkeitsstätte festgelegt wurde – auch bei hybriden Arbeitsmodellen mit nur wenigen Präsenztagen pro Woche.

Steuerliche Abgrenzung & Praxisbeispiel

Ein:e Mitarbeiter:in arbeitet überwiegend im Homeoffice. Im Arbeitsvertrag ist keine erste Tätigkeitsstätte definiert. Für einen Kundentermin fährt die Person 60 Kilometer zu einem externen Standort. Da weder das Homeoffice noch der Kundenstandort als erste Tätigkeitsstätte gelten, handelt es sich um eine Dienstreise. Die Fahrt kann vollständig über die Kilometerpauschale abgerechnet werden. Zusätzlich besteht Anspruch auf Verpflegungsmehraufwand, sofern die Abwesenheitsdauer die gesetzlichen Voraussetzungen erfüllt.

Die korrekte Einordnung von Homeoffice-Fahrten ist besonders wichtig, da fehlerhafte Abrechnungen bei Lohnsteuer- oder Betriebsprüfungen häufig beanstandet werden. Arbeitgeber sollten daher klare Regelungen zur ersten Tätigkeitsstätte in Arbeitsverträgen oder Reisekostenrichtlinien treffen, um steuerliche Risiken zu vermeiden.

Wer trägt die Reisekosten?

Grundsätzlich gilt: Entstehen einem Arbeitnehmer im Rahmen einer Dienstreise beruflich bedingte Reisekosten, so muss der Arbeitgeber diese erstatten. Dazu gehören sämtliche nachgewiesenen Kosten – von den Fahrtkosten über Übernachtungskosten bis hin zum Verpflegungsmehraufwand. In manchen Fällen, etwa bei Freiberuflern oder Selbstständigen, erfolgt keine Erstattung durch einen Arbeitgeber. Stattdessen können die Reisekosten im Rahmen der Steuererklärung als Werbungskosten oder Betriebsausgaben geltend gemacht werden. In beiden Szenarien ist eine vollständige und formal korrekte Reisekostenabrechnung entscheidend, um den steuerlichen Anforderungen zu genügen und mögliche Nachfragen des Finanzamts zu vermeiden.

Reisekosten für Selbstständige & Freiberufler – steuerlich korrekt abrechnen

Nicht nur Arbeitnehmer:innen, sondern auch Selbstständige, Freiberufler und Unternehmer haben regelmäßig beruflich veranlasste Reisen. Der zentrale Unterschied: Während Arbeitnehmer ihre Reisekosten vom Arbeitgeber erstattet bekommen, setzen Selbstständige ihre Reisekosten steuerlich als Betriebsausgaben oder Werbungskosten an. Eine korrekte Reisekostenabrechnung ist daher auch für Selbstständige essenziell, um die Steuerlast zu senken und bei einer Betriebsprüfung auf der sicheren Seite zu sein.

Grundsätzlich gelten für Selbstständige dieselben steuerlichen Regelungen wie für Arbeitnehmer. Auch sie können Fahrtkosten, Übernachtungskosten, Verpflegungsmehraufwand und Reisenebenkosten geltend machen, sofern die Reise ausschließlich oder überwiegend beruflich veranlasst ist. Private Anteile müssen klar abgegrenzt und herausgerechnet werden.

Welche Reisekosten können Selbstständige absetzen?

Selbstständige dürfen folgende Kosten steuerlich geltend machen:

- Fahrtkosten:Entweder über die Kilometerpauschale (0,30 € pro Kilometer) oder über die tatsächlichen Fahrzeugkosten bei einem betrieblich genutzten PKW.

- Übernachtungskosten: Absetzbar mit Rechnung oder – falls zulässig – über Übernachtungspauschalen.

- Verpflegungsmehraufwand: Pauschalen gelten auch für Selbstständige, abhängig von Abwesenheitsdauer und Reiseziel.

- Reisenebenkosten: Parkgebühren, Maut, Taxi, berufliche Telefonate, Seminargebühren oder Gepäckkosten.

Wichtig: Fahrten zwischen Wohnung und regelmäßiger Betriebsstätte gelten nicht als Dienstreise, sondern als Wege zwischen Wohnung und Arbeitsstätte und sind steuerlich anders zu behandeln.

Besonderheiten bei gemischt veranlassten Reisen

Gerade bei Selbstständigen kommt es häufig zu Mischreisen, bei denen berufliche und private Anteile kombiniert werden. In solchen Fällen dürfen nur die eindeutig beruflichen Kosten angesetzt werden. Hotelkosten müssen anteilig aufgeteilt werden, während private Freizeitaktivitäten nicht abzugsfähig sind. Eine saubere Dokumentation des beruflichen Reiseanlasses ist hier besonders wichtig.

Was ist eine Reisekostenabrechnung?

Die Reisekostenabrechnung ist die strukturierte Aufstellung aller während einer Dienstreise angefallenen, erstattungsfähigen Ausgaben. Sie dient dem Arbeitgeber als Grundlage für die Kostenerstattung und dem Finanzamt als Nachweis für die steuerliche Anerkennung. Eine vollständige Reisekostenabrechnung 2025 enthält alle relevanten Angaben: Reisedatum, Reiseziel, Anlass der Reise, Dauer der Abwesenheit, genaue Kostenaufstellung inklusive Belege sowie eventuelle Pauschalen wie die Kilometerpauschale oder den Verpflegungsmehraufwand. Ob in Papierform, als Excel-Datei oder über moderne Softwarelösungen – entscheidend ist, dass die Abrechnung transparent, nachvollziehbar und prüfungssicher erstellt wird.

Formale Vorgaben & praktische Umsetzung

Für die Erstellung einer Reisekostenabrechnung gibt es in Deutschland keine gesetzlich vorgeschriebene Form. Dennoch existieren klare steuerliche Anforderungen, die unbedingt eingehalten werden müssen, um eine Anerkennung durch das Finanzamt zu gewährleisten. Dazu gehört vor allem, dass jede Position in der Abrechnung – ob Fahrtkosten, Übernachtungskosten oder Verpflegungsmehraufwand – mit einem Beleg oder einer entsprechenden Pauschale nachgewiesen wird. Unternehmen profitieren hier von standardisierten Vorlagen oder einer firmeneigenen Reisekostenrichtlinie, die festlegt, welche Kostenarten erstattet werden, welche Pauschalen Anwendung finden und wie Belege eingereicht werden müssen. Immer beliebter werden digitale Lösungen, die Belege direkt per Smartphone erfassen, automatisch Kilometerpauschalen berechnen und die fertige Reisekostenabrechnung 2025 revisionssicher archivieren.

Wann ist eine Reisekostenabrechnung erforderlich?

Eine Reisekostenabrechnung wird immer dann benötigt, wenn im Rahmen einer Dienstreise beruflich bedingte Ausgaben anfallen. Dabei gilt es, die Abgrenzung zu beachten: Eine Dienstreise liegt vor, wenn der Arbeitnehmer vorübergehend außerhalb seiner ersten Tätigkeitsstätte tätig ist. Die steuerliche Anerkennung hängt unter anderem von der Dauer der Abwesenheit (Stichwort 8-Stunden-Regel) und der Häufigkeit des Einsatzortes ab. So greift beispielsweise die 3-Monats-Regel, nach der der Verpflegungsmehraufwand an einem gleichbleibenden Einsatzort nur für drei Monate steuerfrei erstattet werden kann. Typische Anlässe für Reisekosten sind Kundentermine, Schulungen, Projektarbeiten, Außendienstfahrten oder Messebesuche – unabhängig davon, ob sie im Inland oder Ausland stattfinden.

Erstattungsfähige Kosten im Detail

Eine vollständige Reisekostenabrechnung 2025 berücksichtigt alle beruflich veranlassten Ausgaben, die im Rahmen einer Dienstreise entstehen. Die steuerliche Anerkennung setzt voraus, dass jede Kostenart klar dokumentiert, nachvollziehbar berechnet und mit einem Beleg oder einer Pauschale belegt ist. Im Folgenden ein Überblick über die wichtigsten erstattungsfähigen Posten:

Fahrtkosten

Fahrtkosten entstehen immer dann, wenn für die Dienstreise ein Verkehrsmittel genutzt wird. Bei der Nutzung des privaten PKW kommt in der Regel die Kilometerpauschale 2025 zum Einsatz – diese beträgt weiterhin 0,30 € pro gefahrenem Kilometer für die ersten 20 Kilometer und 0,38 € ab dem 21. Kilometer. Alternativ können tatsächliche Kosten wie Benzin, Leasingraten oder Reparaturen abgerechnet werden, wenn sie nachweislich der Reise zuzuordnen sind. Auch Bahnfahrten, Flugtickets, Mietwagen, Taxi oder öffentliche Verkehrsmittel zählen zu den erstattungsfähigen Fahrtkosten. Hinzu kommen Nebenkosten wie Parkgebühren, Maut oder Ladegebühren für E-Fahrzeuge.

Übernachtungskosten

Übernachtungskosten werden in der Reisekostenabrechnung mit Vorlage der Hotelrechnung oder einer vergleichbaren Quittung erstattet. Ist keine Rechnung vorhanden, kann in bestimmten Fällen eine Übernachtungspauschale angesetzt werden (im Inland derzeit 20 € pro Nacht, Ausland abhängig vom jeweiligen Land). Besonderheit: Wird im Übernachtungspreis ein Frühstück enthalten, muss der Verpflegungsmehraufwand um den pauschalen Sachbezugswert gekürzt werden, um eine Doppelbegünstigung zu vermeiden.

Verpflegungsmehraufwand Inland 2025

Für Dienstreisen innerhalb Deutschlands gelten seit 2025 folgende Pauschalen: 16 € für Abwesenheiten von mehr als 8 Stunden und 32 € für volle Kalendertage. Bei An- und Abreisetagen einer mehrtägigen Reise gilt jeweils die 16-€-Pauschale. Werden Mahlzeiten vom Arbeitgeber oder einem Dritten gestellt (z. B. Hotel-Frühstück), muss die Pauschale pro Mahlzeit entsprechend gekürzt werden.

Verpflegungsmehraufwand Ausland

Für das Ausland gelten länderspezifische Pauschalen, die jährlich vom Bundesfinanzministerium veröffentlicht werden. Sie unterscheiden sich je nach Land und teilweise auch nach Stadt. Zusätzlich werden für viele Länder separate Übernachtungspauschalen festgelegt. Eine aktuelle Liste ist für die Reisekostenabrechnung 2025 unverzichtbar, um korrekte Beträge anzusetzen.

Reisenebenkosten

Unter Reisenebenkosten fallen alle zusätzlichen, unmittelbar durch die Dienstreise verursachten Ausgaben. Dazu zählen beispielsweise berufliche Telefon- oder Internetkosten, Visa- und Passgebühren, Messen- oder Seminar-Eintritte, Trinkgelder, Gepäckaufbewahrung oder notwendige Versicherungen. Auch kleinere Auslagen können erstattet werden – Voraussetzung ist ein Beleg oder, falls nicht verfügbar, ein ordnungsgemäß erstellter Eigenbeleg.

Umsatzsteuer bei Reisekosten – Vorsteuerabzug richtig nutzen

Neben der Einkommensteuer spielt bei der Reisekostenabrechnung auch die Umsatzsteuer eine zentrale Rolle – insbesondere für Unternehmer:innen und Selbstständige, die zum Vorsteuerabzug berechtigt sind. Grundsätzlich gilt: Nur umsatzsteuerpflichtige Leistungen mit ordnungsgemäß ausgewiesener Rechnung berechtigen zum Vorsteuerabzug.

Vorsteuerabzug bei typischen Reisekosten

Hotelübernachtungen:

Die Umsatzsteuer auf reine Übernachtungsleistungen ist voll vorsteuerabzugsfähig. Enthält die Hotelrechnung zusätzliche Leistungen wie Frühstück, müssen diese gesondert ausgewiesen sein, da sie steuerlich anders zu behandeln sind.

Bahn- und Flugtickets:

Bahnfahrten innerhalb Deutschlands enthalten in der Regel Umsatzsteuer, die als Vorsteuer geltend gemacht werden kann. Flugtickets sind meist umsatzsteuerfrei, sodass hier kein Vorsteuerabzug möglich ist.

Mietwagen & Taxi:

Die in Rechnungen für Mietwagen oder Taxifahrten ausgewiesene Umsatzsteuer ist bei ordnungsgemäßer Rechnung vorsteuerabzugsfähig.

Bewirtungskosten:

Die in Bewirtungsrechnungen enthaltene Umsatzsteuer ist zu 100 % vorsteuerabzugsfähig, sofern alle Pflichtangaben vorhanden sind. Ertragsteuerlich sind jedoch nur 70 % der Bewirtungskosten als Betriebsausgaben abzugsfähig. Voraussetzung ist eine ordnungsgemäße Bewirtungsrechnung mit Angabe der bewirteten Personen und des Bewirtungsanlasses.

Besonderheiten bei Auslandsreisen

Bei Reisekosten im Ausland ist der Vorsteuerabzug deutlich komplexer. Die im Ausland gezahlte Umsatzsteuer kann in der Regel nicht direkt in der deutschen Umsatzsteuererklärung geltend gemacht werden. Stattdessen ist ein separates Vorsteuervergütungsverfahren erforderlich.

Innerhalb der EU erfolgt dieses Verfahren über das elektronische Portal des Bundeszentralamts für Steuern, während für Drittländer länderspezifische und teils bilaterale Regelungen gelten – insbesondere bei Hotel- und Mietwagenrechnungen.

Typische Fehler bei der Umsatzsteuer

Zu den häufigsten Fehlern zählen fehlende Pflichtangaben auf Rechnungen, falsch ausgewiesene Umsatzsteuer oder der unzulässige Vorsteuerabzug bei Pauschalen. Der Verpflegungsmehraufwand ist grundsätzlich nicht umsatzsteuerpflichtig und berechtigt daher nicht zum Vorsteuerabzug.

Auch bei Kleinbetragsrechnungen (bis 250 € brutto) ist der Vorsteuerabzug möglich, sofern die vereinfachten Pflichtangaben – wie Datum, Bruttobetrag, Steuersatz und Leistung – enthalten sind.

Eine saubere Trennung zwischen Netto- und Bruttobeträgen in der Reisekostenabrechnung 2025 ist daher unerlässlich – insbesondere für Unternehmen und Selbstständige mit regelmäßigem Reiseaufkommen.

Vorlage & Praxisbeispiele für die Reisekostenabrechnung 2025

Eine klare Struktur ist das A und O jeder Reisekostenabrechnung. Mit einer gut aufgebauten Vorlage sparen sowohl Arbeitnehmer:innen als auch Unternehmen Zeit und vermeiden Rückfragen oder steuerliche Probleme. Eine Reisekostenabrechnung Vorlage sollte alle Pflichtangaben enthalten:

- Persönliche Daten (Name, Anschrift, Bankverbindung)

- Reisedaten (Datum, Uhrzeit, Zielort, Reisezweck)

- Auflistung der Kostenarten (Fahrtkosten, Übernachtungskosten, Verpflegungsmehraufwand, Reisenebenkosten)

- Pauschalen wie Kilometerpauschale 2025 oder Übernachtungspauschale

- Belegnummern und Gesamtbetrag

- Unterschrift (bei Papierformularen)

Digitale Tools bieten mittlerweile interaktive Vorlagen, die automatisch Kilometerpauschalen berechnen, aktuelle Verpflegungspauschalen Inland/Ausland berücksichtigen und Belege per Foto erfassen.

Praxisbeispiel: Inland-Dienstreise mit privatem PKW

- Reisezweck: Kundentermin in München

- Abfahrt: 08:00 Uhr, Rückkehr: 20:30 Uhr (Abwesenheit > 8 Stunden)

- Entfernung: 350 km gesamt → Kilometerpauschale 2025: 350 × 0,30 € = 105,00 €

- Verpflegungsmehraufwand: 16 €

- Parkgebühren: 12 €

- Gesamterstattungsbetrag: 133,00 €

Praxisbeispiel: Mehrtägige Auslandsreise mit Flug

- Reisezweck: Fachmesse in Paris

- Reisedauer: 3 volle Tage + An- und Abreisetag

- Flugticket: 280,00 €

- Hotel (ohne Frühstück): 2 Nächte à 110,00 € = 220,00 €

- Verpflegungsmehraufwand: lt. BMF-Auslandspauschale 2025 für Paris = 57 € pro Tag, 38 € für An-/Abreisetage → Gesamt: 190,00 €

- Metro-Ticket & Taxikosten: 46,00 €

- Gesamterstattungsbetrag: 736,00 €

Tipp: Wer seine Reisekostenabrechnung direkt anhand einer aktuellen Vorlage erstellt und alle Belege digitalisiert, hat nicht nur weniger Arbeit, sondern kann auch bei einer späteren Prüfung lückenlos nachweisen, wie die Beträge zustande gekommen sind.

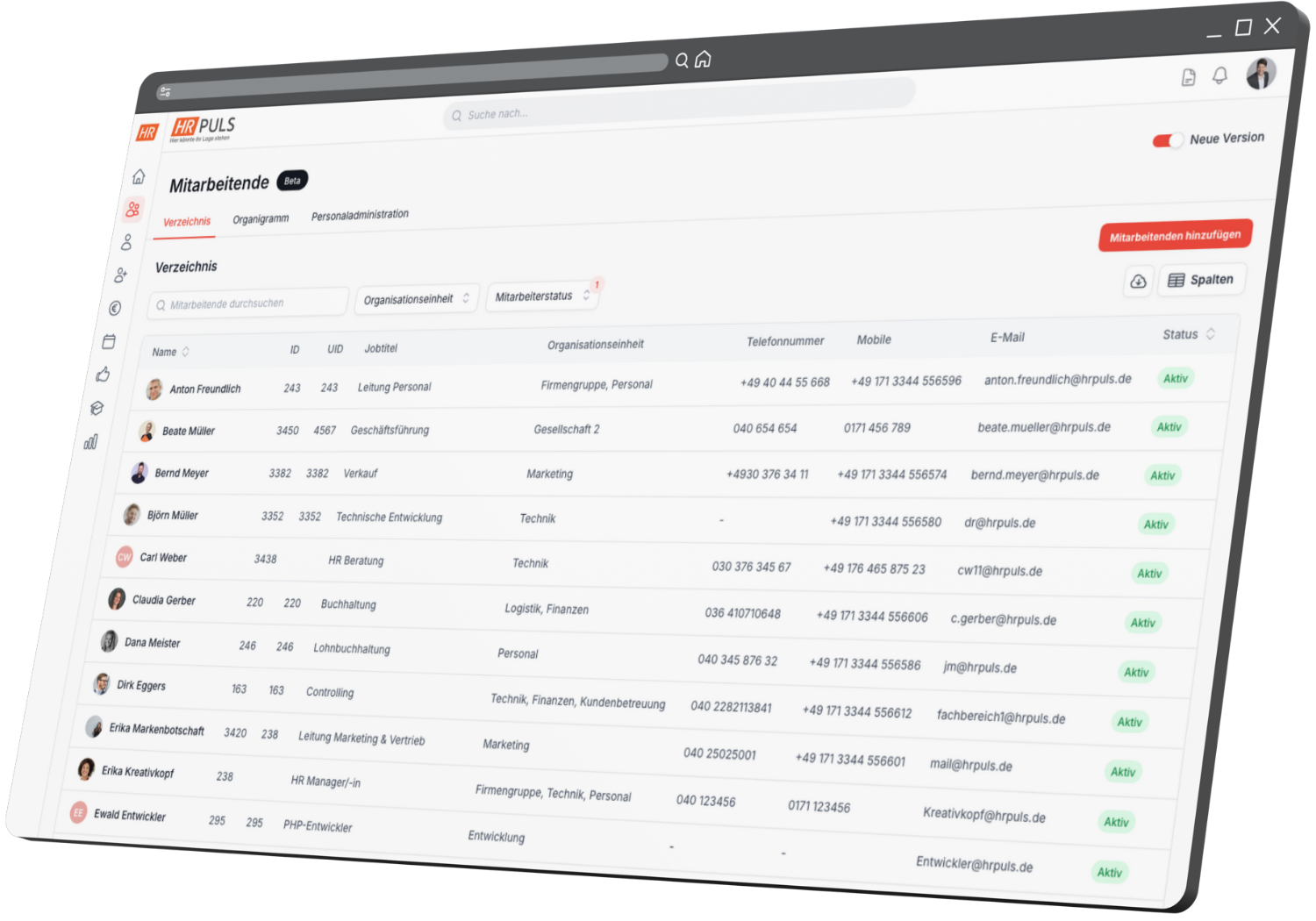

Digitalisierung der Reisekostenabrechnung: Software, Apps & Vorteile

Die Digitalisierung hat auch vor der Reisekostenabrechnung nicht haltgemacht – und das aus gutem Grund. Moderne Softwarelösungen und Apps wie DATEV, SAP Concur oder Lexware bieten Unternehmen und Arbeitnehmer:innen zahlreiche Vorteile. Sie ermöglichen eine automatische Ermittlung der geltenden Pauschalen, wie beispielsweise der Kilometer- oder Verpflegungspauschalen, und erleichtern so die korrekte Berechnung der erstattungsfähigen Beträge.

Besonders praktisch ist die Belegerfassung per Smartphone: Fotos von Rechnungen oder Tankquittungen können direkt unterwegs gemacht und digital abgelegt werden. Dadurch gehen keine Belege mehr verloren, und der Aufwand für die manuelle Belegerfassung entfällt. Zudem gewährleisten digitale Systeme eine revisionssichere Archivierung der Abrechnungen – das ist besonders bei Betriebsprüfungen ein großer Vorteil.

Darüber hinaus integrieren sich moderne Tools nahtlos in die bestehende Buchhaltung und bieten oftmals Schnittstellen zu Personalmanagement- oder ERP-Systemen. Das spart Zeit, erhöht die Genauigkeit und reduziert Fehler, die bei manueller Erfassung häufig auftreten. Vor allem für Unternehmen mit vielen Dienstreisen ist der Umstieg auf digitale Reisekostenabrechnungslösungen eine lohnende Investition, die den Verwaltungsaufwand deutlich verringert und gleichzeitig die Transparenz und Nachvollziehbarkeit der Abrechnungen verbessert.

Häufige Fehler bei der Reisekostenabrechnung & wie man sie vermeidet

Bei der Reisekostenabrechnung schleichen sich oft Fehler ein, die zu Verzögerungen oder sogar zur Ablehnung der Kostenerstattung führen können. Zu den häufigsten Fehlern zählen fehlende oder unvollständige Belege, falsche oder veraltete Pauschalen, unklare Angaben zum Reisezweck oder der Reisedauer sowie eine verspätete Einreichung der Abrechnung.

Fehlende Belege sind besonders kritisch, da sie die Nachvollziehbarkeit der Kosten gegenüber dem Arbeitgeber oder Finanzamt stark einschränken. Auch das Nichtbeachten aktueller Pauschalen für Verpflegung oder Kilometer kann dazu führen, dass zu geringe oder zu hohe Beträge erstattet werden, was steuerliche Nachteile nach sich zieht.

Um diese Fehler zu vermeiden, sollten Reisekostenabrechnungen stets vollständig und nachvollziehbar dokumentiert werden. Das bedeutet: Alle Ausgaben müssen durch Originalbelege oder ordnungsgemäße Eigenbelege belegt sein, Pauschalen müssen an die jeweils gültigen Werte angepasst werden, und die Abrechnung sollte zeitnah nach der Dienstreise eingereicht werden.

Eine firmeneigene Reisekostenrichtlinie kann dabei helfen, klare Regeln für die Abrechnung zu etablieren und typische Fehlerquellen zu minimieren. Zusätzlich fördern regelmäßige Schulungen der Mitarbeiter:innen das Verständnis für die korrekte Erstellung von Reisekostenabrechnungen und sorgen so für einen reibungslosen Ablauf – ohne unnötige Rückfragen oder Beanstandungen.

Häufige Fragen zur Reisekostenabrechnung

1. Was ist eine Reisekostenabrechnung?

Eine Reisekostenabrechnung ist ein Dokument, mit dem Arbeitnehmer:innen ihre angefallenen Kosten während einer Dienstreise gegenüber dem Arbeitgeber nachweisen und erstattet bekommen. Sie umfasst Fahrtkosten, Verpflegungsmehraufwand, Übernachtungen und weitere Auslagen.

2. Welche Kosten kann ich bei der Reisekostenabrechnung geltend machen?

Typische Kosten sind: Fahrtkosten (z. B. Kilometerpauschale für PKW), Übernachtungskosten, Verpflegungsmehraufwand, Parkgebühren, Tickets für öffentliche Verkehrsmittel und sonstige notwendige Ausgaben.

3. Wie funktioniert die Kilometerpauschale 2025?

Die Kilometerpauschale für Dienstreisen mit dem privaten PKW beträgt 0,30 Euro pro gefahrenem Kilometer. Diese Pauschale deckt alle Fahrzeugkosten ab und ist steuerfrei erstattbar.

4. Wie hoch ist der Verpflegungsmehraufwand?

Der Verpflegungsmehraufwand richtet sich nach der Abwesenheitsdauer und dem Reiseziel. Für Inlandreisen gelten gestaffelte Pauschalen, z.B. 14 Euro bei mehr als 8 Stunden Abwesenheit. Im Ausland gibt es länderspezifische Pauschalen, die jährlich angepasst werden.

5. Brauche ich Belege für die Reisekostenabrechnung?

Grundsätzlich ja. Fahrtkosten können oft pauschal abgerechnet werden, aber für Übernachtungen, Bahn- oder Flugtickets und sonstige Auslagen sind Originalbelege oder digitale Kopien erforderlich.

6. Gibt es eine Muster-Vorlage für die Reisekostenabrechnung?

Ja, viele Unternehmen stellen eine standardisierte Vorlage zur Verfügung. Es gibt auch zahlreiche kostenlose Muster und Vorlagen im Internet, die alle Pflichtangaben enthalten und die Abrechnung erleichtern.

7. Wie reiche ich die Reisekostenabrechnung ein?

Je nach Arbeitgeber entweder in Papierform oder digital über ein Reisekosten-Portal. Wichtig ist die vollständige und korrekte Dokumentation aller relevanten Angaben und Belege.

8. Wann muss die Reisekostenabrechnung eingereicht werden?

Die Frist ist oft unternehmensspezifisch, meist innerhalb von 14 bis 30 Tagen nach der Dienstreise. Eine zeitnahe Abrechnung erleichtert die Prüfung und Auszahlung.

9. Was passiert, wenn die Reisekostenabrechnung falsch oder unvollständig ist?

Fehlende Angaben oder Belege können zu Verzögerungen oder Ablehnungen der Erstattung führen. Deshalb ist eine sorgfältige und vollständige Abrechnung essenziell.

10. Wie werden Reisekosten steuerlich behandelt?

Erstattete Reisekosten sind für den Arbeitnehmer steuerfrei, wenn sie die tatsächlichen Kosten oder die gesetzlich festgelegten Pauschalen nicht überschreiten. Bei zu hohen Erstattungen kann eine Versteuerung erforderlich sein.

Zusammenfassung

Die Reisekostenabrechnung ist ein wichtiger Prozess für Arbeitnehmer:innen, um dienstlich entstandene Ausgaben erstattet zu bekommen. Dabei können Fahrtkosten, Übernachtungen, Verpflegungsmehraufwand und weitere notwendige Auslagen geltend gemacht werden. Die korrekte Dokumentation und Vorlage von Belegen ist dabei entscheidend, um Verzögerungen bei der Erstattung zu vermeiden. Die Kilometerpauschale sowie Verpflegungspauschalen sind festgelegte Richtwerte, die jährlich angepasst werden. Durch eine ordnungsgemäße Reisekostenabrechnung bleiben Erstattungen steuerfrei und sorgen für eine transparente Kostenabrechnung zwischen Arbeitgeber und Arbeitnehmer.