Entschlüsselt: Der Fahrtkostenzuschuss

Auf dem Weg zur Arbeit

Jeden Morgen das gleiche Bild: Unzählige Menschen machen sich auf den Weg zur Arbeit. Einige nutzen öffentliche Verkehrsmittel, andere fahren mit dem Auto, und einige wenige haben den Luxus, zu Fuß gehen zu können. Doch dieser tägliche Pendelverkehr hat auch seinen Preis – finanziell wie ökologisch. Klingt es nicht sinnvoll, die finanzielle Last der Pendler zu verringern und gleichzeitig einen Anreiz für umweltfreundlichere Verkehrsmittel zu setzen? Hier setzt der Fahrtkostenzuschuss an.

Was genau ist der Fahrtkostenzuschuss?

Bei dem Fahrtkostenzuschuss handelt es sich um eine finanzielle Unterstützung, die Arbeitgeber ihren Mitarbeitern für die Kosten gewähren, die durch den Weg zur Arbeit und zurück entstehen. Diese Art der Zuschüsse kann in verschiedenen Formen auftreten, etwa durch die Erstattung der Kosten für öffentliche Verkehrsmittel, durch einen Zuschuss für die Benutzung des eigenen Fahrzeugs oder als Sachleistung wie z.B. ein Jobticket.

Gründe und Wirkungen des Fahrtkostenzuschusses

Das Thema Fahrtkostenzuschuss liegt im Schnittpunkt zwischen betriebswirtschaftlichen Erwägungen und dem Wunsch, attraktive Arbeitsbedingungen zu schaffen. Die Ursachen, warum Arbeitgeber sich für die Einführung eines Fahrtkostenzuschusses entscheiden, sind vielfältig. Ein Grund ist die zunehmende Entfernung zwischen Wohn- und Arbeitsstätte, die sowohl für Arbeitnehmer als auch für Arbeitgeber eine Herausforderung darstellt. Ein weiterer Grund ist der steigende Wettbewerb um talentierte Mitarbeiter. Ein Fahrtkostenzuschuss kann hier als Anreiz dienen, um qualifizierte Arbeitskräfte anzuziehen und langfristig an das Unternehmen zu binden.

Praxisbeispiele

- Unternehmen A bietet seinen Mitarbeitern eine Fahrtkostenpauschale, unabhängig vom genutzten Verkehrsmittel.

- Firma B erstattet nur die Kosten für öffentliche Verkehrsmittel, um die umweltfreundliche Mobilität zu fördern.

- Unternehmen C stellt seinen Mitarbeitern ein Jobticket für den öffentlichen Nahverkehr zur Verfügung.

- Firma D zahlt einen gestaffelten Zuschuss, abhängig von der Distanz des Wohnorts zur Arbeitsstätte.

- ÖPNV-Ticket: Ein Unternehmen erstattet seinen Mitarbeitern die Kosten für Monatstickets der öffentlichen Verkehrsmittel.

- Fahrradleasing: Arbeitgeber unterstützen Mitarbeiter beim Leasing von Fahrrädern oder E-Bikes für den Weg zur Arbeit.

- Kilometerpauschale: Mitarbeiter, die mit dem privaten PKW fahren, erhalten eine Vergütung pro gefahrenem Kilometer.

- Parkplatzsubventionierung: Das Unternehmen übernimmt die Kosten für Parkplätze in der Nähe der Arbeitsstätte.

Fahrtkostenzuschuss vs. Pendlerpauschale

Beide Konzepte zielen darauf ab, die finanzielle Belastung durch die täglichen Fahrten zur Arbeit zu mindern, unterscheiden sich jedoch in ihrer Anwendung und steuerlichen Behandlung.

Fahrtkostenzuschuss

Der Fahrtkostenzuschuss ist eine freiwillige Leistung des Arbeitgebers, um dem Arbeitnehmer die Kosten für den Arbeitsweg zu erstatten oder zu subventionieren. Dieser Zuschuss kann für verschiedene Verkehrsmittel wie den öffentlichen Nahverkehr, aber auch für die Fahrt mit dem eigenen Auto gewährt werden.

Steuerliche Auswirkungen:

- Der Fahrtkostenzuschuss ist dann steuer- und sozialversicherungsfrei, wenn der Zuschuss zusätzlich zum ohnehin geschuldeten Arbeitslohn geleistet wird und der Betrag die Höhe der Entfernungspauschale nicht übersteigt.

- Übersteigt der Zuschuss die steuerfreien Beträge, muss der überschreitende Betrag als Arbeitslohn versteuert werden.

Pendlerpauschale (Entfernungspauschale)

Die Pendlerpauschale, auch Entfernungspauschale genannt, ist eine steuerliche Vergünstigung für Arbeitnehmer, um die Kosten für Wege zwischen Wohnort und Arbeitsstätte teilweise steuerlich geltend zu machen. Sie wird im Rahmen der Einkommensteuererklärung als Werbungskosten deklariert.

Steuerliche Auswirkungen:

- Die Pendlerpauschale beträgt grundsätzlich 0,30 EUR für jeden vollen Kilometer der einfachen Entfernung zwischen Wohnort und Arbeitsstätte, unabhängig vom gewählten Verkehrsmittel.

- Ab dem Steuerjahr 2022 wurde die Pendlerpauschale ab dem 21. Kilometer auf 0,38 EUR pro Kilometer erhöht.

- Diese Pauschale kann direkt von den zu versteuernden Einkünften abgezogen werden, was die steuerliche Bemessungsgrundlage senkt und somit zu einer niedrigeren Einkommensteuer führen kann.

- Es gibt keine Obergrenze für die Höhe der absetzbaren Kosten. Jedoch ist der tatsächliche steuerliche Vorteil abhängig vom individuellen Steuersatz des Arbeitnehmers.

Zusammenfassung der Unterschiede:

- Der Fahrtkostenzuschuss ist eine direkte finanzielle Unterstützung durch den Arbeitgeber, die unter bestimmten Bedingungen steuerfrei sein kann.

- Die Pendlerpauschale ist eine steuerliche Vergünstigung, die der Arbeitnehmer bei der Einkommensteuererklärung als Werbungskosten geltend macht, um sein zu versteuerndes Einkommen zu reduzieren.

Beispiel:

Ein Angestellter pendelt täglich eine einfache Strecke von 30km zum Arbeitsplatz. Der Arbeitgeber gewährt einen pauschalen Fahrtkostenzuschuss von 100€ im Monat.

Für die ersten 20 km:

20km *0,30 EUR/km = 6,00 EUR

Für die restlichen 10 km:

10 km *0,38 EUR/km = 3,80 EUR

Insgesamt ergibt sich pro Tag:

(6,00 EUR + 3,80 EUR) = 9,80 EUR

Nehmen wir an, der Arbeitnehmer arbeitet an 20 Arbeitstagen pro Monat, dann ergibt sich monatlich folgende Pendlerpauschale:

20 Tage *9,80 EUR = 196,00 EUR

Da die berechnete steuerfreie Entfernungspauschale den gewährten Fahrtkostenzuschuss von 100 EUR übersteigt, ist der gesamte Zuschuss steuerfrei. Der/die Arbeitnehmer*in kann also die vollen 100 EUR ohne steuerliche Abzüge erhalten.

Die Differenz von 96 EUR kann er/sie nach wie vor als Pendlerpauschale in der Einkommensteuererklärung geltend machen.

Würde die Pendlerpauschale geringer als der Fahrtkostenzuschuss ausfallen, muss der/die Arbeitnehmer*in die Differenz innerhalb des individuellen Lohnsteuerabzugs versteuern.

Tipps für die erfolgreiche Umsetzung

- Setzen Sie klare Richtlinien für die Anspruchsberechtigung und den Umfang des Zuschusses.

- Informieren Sie Ihre Mitarbeiter ausführlich über das Angebot und dessen Modalitäten.

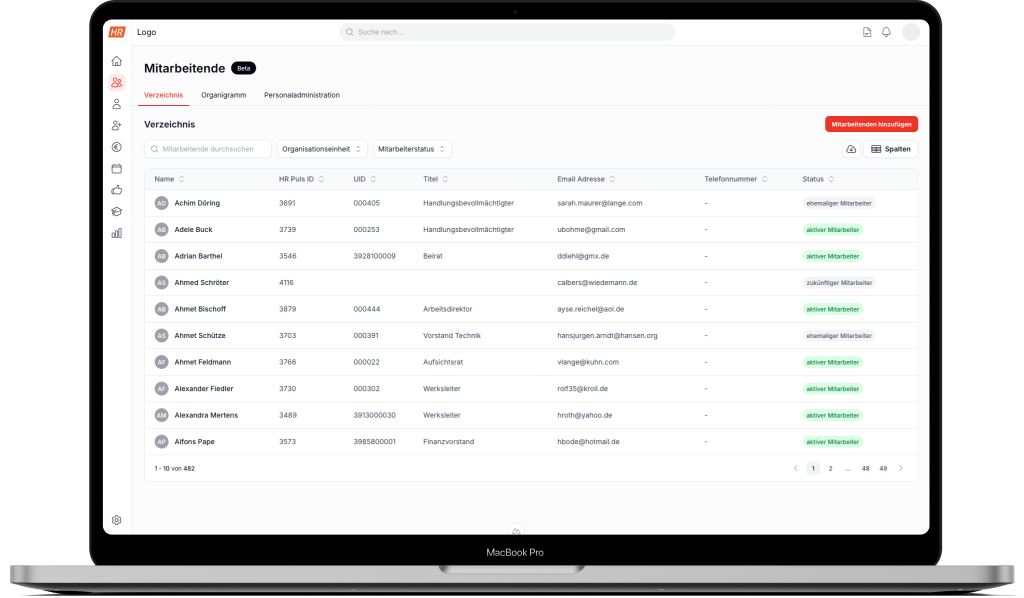

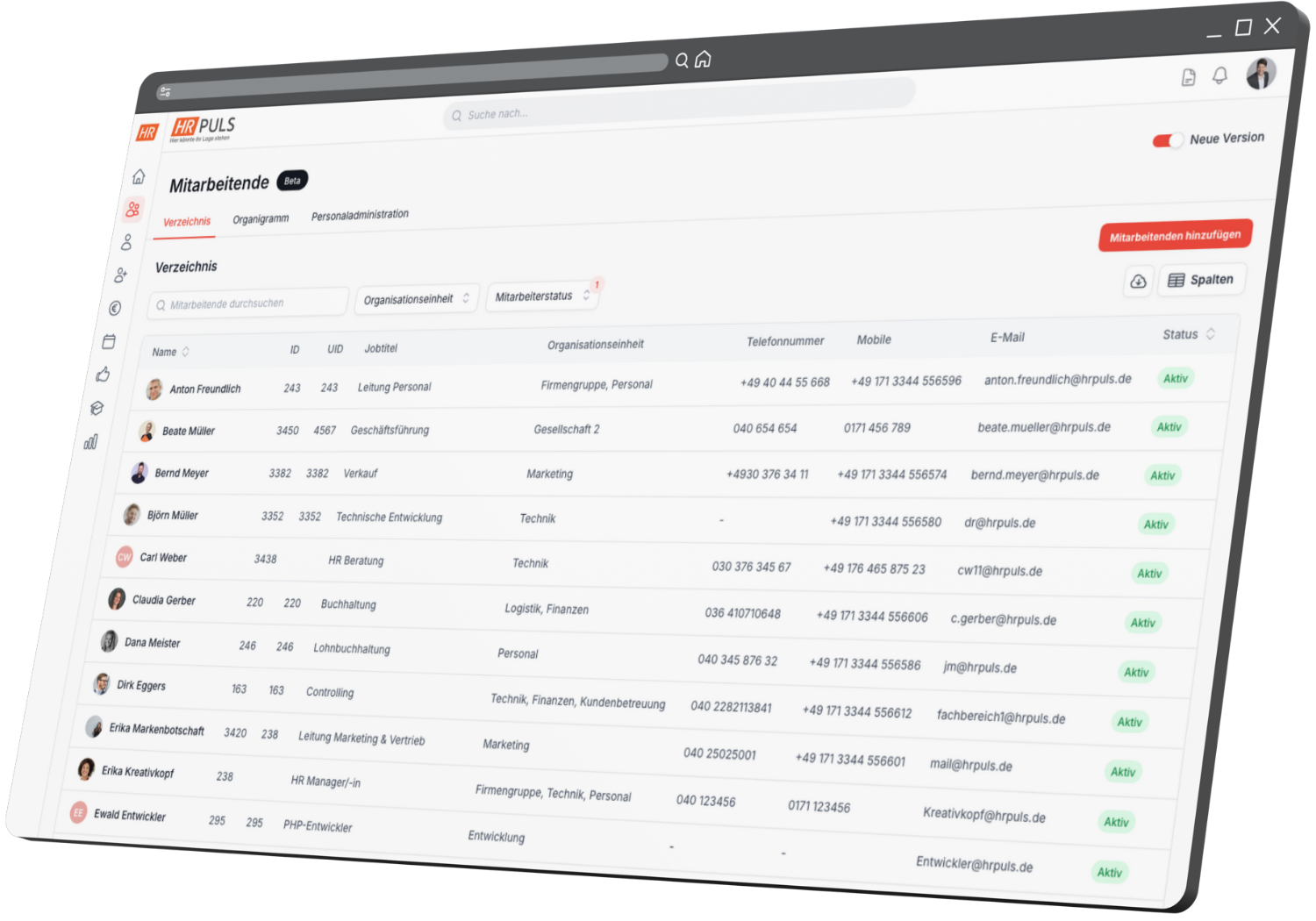

- Etablieren Sie ein einfaches und transparentes Antrags- und Abrechnungsverfahren. Nutzen Sie hierfür Softwarelösungen, die die Verwaltung vereinfachen.

Fazit

Der Fahrtkostenzuschuss stellt eine sinnvolle Investition in das Wohlbefinden der Mitarbeiter dar. Er bietet nicht nur finanzielle Entlastung, sondern fördert auch eine positive Unternehmenskultur. Trotz der Herausforderungen bei der Einführung lohnt sich die Investition in ein solches Programm, um die Attraktivität als Arbeitgeber zu steigern. Es lohnt sich, den Fahrtkostenzuschuss als festen Bestanteil der Employee Benefits zu etablieren.

FAQs

- Wie hoch ist der durchschnittliche Fahrtkostenzuschuss?

Die Höhe des Fahrtkostenzuschusses kann von Unternehmen beliebig gestaltet werden. - Sind Fahrtkostenzuschüsse steuerpflichtig?

Fahrtkostenzuschüsse sind in der Regel lohnsteuerpflichtig, das hängt aber von der individuell berechneten Entfernungspauschale des jeweiligen Arbeitswegs ab. Unterschreitet der Zuschuss die Entfernungspauschale, ist er steuerfrei. - Können Fahrtkostenzuschüsse auch für Fahrradfahrer gelten?

Ja, einige Unternehmen bieten spezielle Zuschüsse für Mitarbeiter, die mit dem Fahrrad zur Arbeit kommen.